Approvati i risultati preliminari riferiti al 2023 che fanno registrare un deciso incremento dei risultati economici e di tutti gli indicatori di robustezza strutturale.

Utile netto individuale e consolidato pari rispettivamente a 85 mln di euro (+114,2%) e a 79 mln (+118,4%).

Dividendi previsti pari a 0,30 euro per azione[1], corrispondenti a 21,2 milioni, in aumento del 50% rispetto allo scorso anno, a conferma del trend di crescita programmato in arco Piano 2022-2024.

Incremento della massa fiduciaria (+4,2% da dicembre 2022), sostenuta in particolare dalla crescita del risparmio amministrato (+23,1%) e di quello gestito (+3,7%), mentre la raccolta diretta risulta sostanzialmente costante (+0,8%).

Crediti verso la clientela in lieve calo (-1,7% rispetto all’anno precedente) a seguito del forte raffreddamento della domanda conseguente alla complessità del contesto economico e alla crescita dei tassi di mercato.

Prosecuzione dell’attività di derisking e di miglioramento della qualità del credito, con un livello di NPL Ratio netto sceso al 2,36% (2,94% al 31/12/22) a livello di Gruppo e al 2,16% a livello di Banca di Asti.

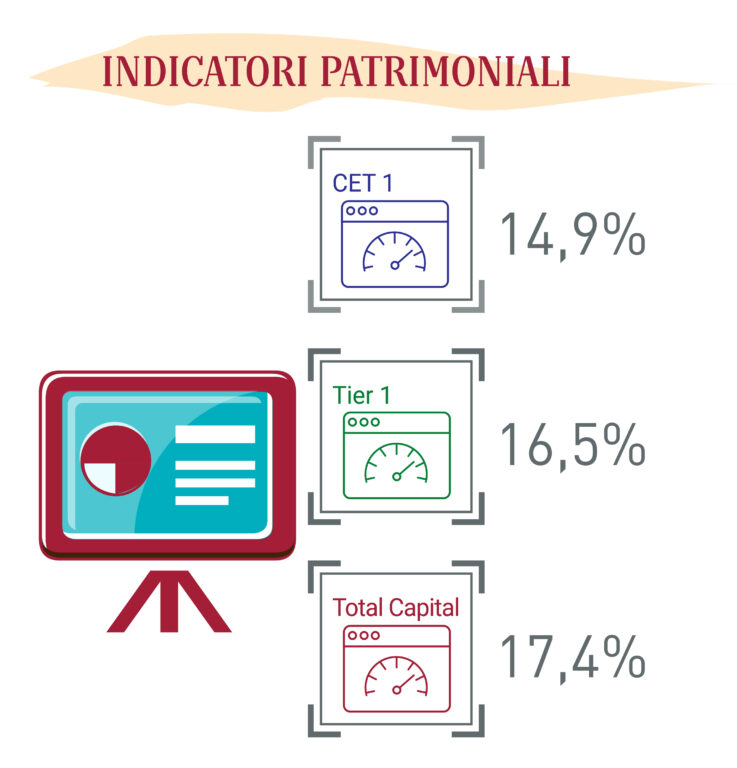

Rafforzamento della solidità patrimoniale con tutti i coefficienti fully-phased in crescita rispetto al fine esercizio precedente: CET 1 Ratio pari a 14,9% (13,2% al 31/12/22), Tier 1 Ratio al 16,5% (14,9% al 31/12/22) e Total Capital Ratio al 17,4% (16,4% al 31/12/22).

Ulteriore irrobustimento della situazione di liquidità: Liquidity Coverage Ratio (LCR) pari al 240,4% (era pari al 216,5% al 31/12/22) e Net Stable Funding Ratio (NSFR) pari al 169,2% (era 160,2% al 31/12/22).

***

Il Consiglio di Amministrazione della Cassa di Risparmio di Asti S.p.A. (“Banca di Asti”), nella seduta odierna, ha approvato le situazioni patrimoniali ed economiche individuali e consolidate preliminari al 31 dicembre 2023.

I risultati conseguiti dal Gruppo al 31 dicembre 2023 ne confermano il buon livello di redditività con il ROE al 7,8% e l’ulteriore rafforzamento della robustezza strutturale:

- Incremento dei ratios patrimoniali: CET 1 ratio consolidato al 14,9%, Tier 1 ratio al 16,5% e Total Capital ratio al 17,4%.

In particolare, la solidità della posizione patrimoniale è sintetizzata dai seguenti coefficienti di capitalizzazione:

| Banca di Asti | Pitagora | Gruppo C.R. Asti | |

| CET1 Capital Ratio | 16,0% | 15,3% | 14,9% |

| T1 Capital Ratio | 17,7% | 15,3% | 16,5% |

| Total Capital Ratio | 18,6% | 15,3% | 17,4% |

- Robusta situazione di liquidità: Liquidity Coverage Ratio pari al 240,4% e Net Stable Funding Ratio al 169,2%, in ulteriore miglioramento e ampiamente superiori ai requisiti regolamentari.

- Confermata la politica di de-risking finalizzata alla riduzione degli NPLs Ratio e al continuo miglioramento della qualità del credito: NPL Ratio lordo e netto rispettivamente al 4,36% e al 2,36%, in calo rispettivamente di 63 b.p. e di 58 b.p. rispetto all’esercizio precedente, con un Coverage medio dei crediti deteriorati pari al 47,5% (in crescita di 4,5 p.p. rispetto al 31/12/2022). Le sofferenze nette al 31/12/2023 sono pari allo 0,56% (1,05% al 31/12/2022) e fanno registrare un tasso di copertura pari al 65,3%.

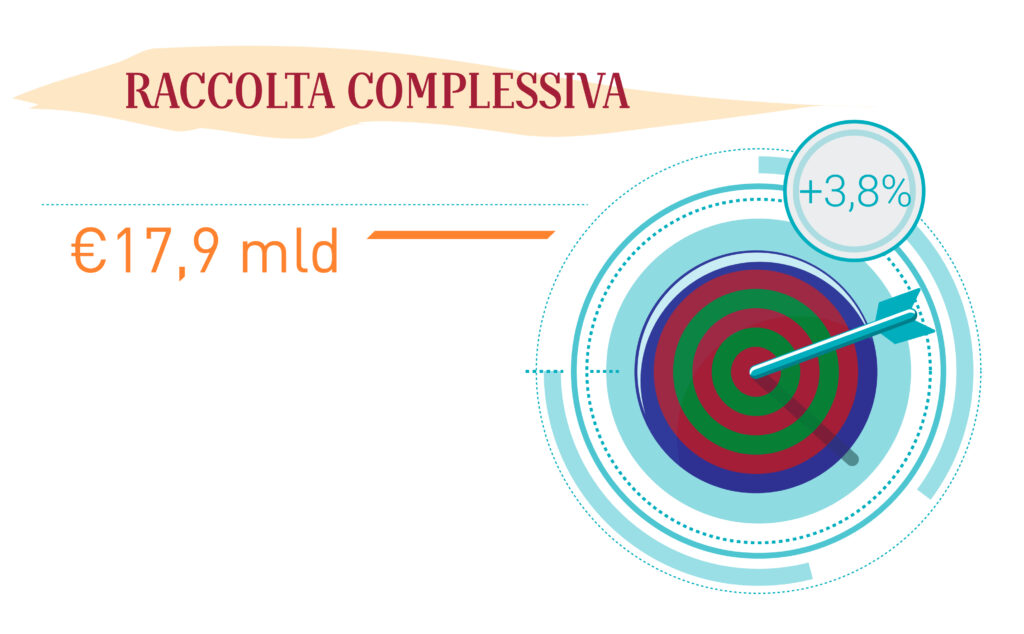

Massa Fiduciaria del Gruppo pari a 17,9 miliardi, di cui quella riferita alla clientela ammonta a 16,4 miliardi, in crescita del 4,2% rispetto al 31/12/2022.

La Raccolta Indiretta ammonta a 7,5 miliardi, in significativa crescita del 10,2% rispetto al 31/12/2022, con 417 milioni di nuova produzione.

L’andamento dei crediti verso clientela, che ammontano a 7,4 miliardi di euro, risulta in diminuzione dell’1,7% rispetto all’esercizio precedente. L’erogazione di crediti per circa 1,8 miliardi di euro conferma il concreto impegno del Gruppo nel supportare famiglie e imprese e quindi lo sviluppo dei territori serviti.

Costi operativi pari a 273,5 milioni, in aumento rispetto al 31/12/2022 (+5,8 milioni, +2,2%). Il Cost/Income[2], al netto dei ricavi e dei costi straordinari, si attesta al 61,3%.

***

RISULTATI CONSOLIDATI DEL GRUPPO CASSA DI RISPARMIO DI ASTI AL 31/12/2023

I dati preliminari al 31 dicembre 2023 confermano per il Gruppo la capacità reddituale, l’efficienza operativa e un miglioramento della robustezza strutturale in termini di indicatori di liquidità e di coefficienti patrimoniali, ampiamente superiori ai limiti minimi regolamentari stabiliti dall’Autorità di Vigilanza nell’ambito del periodico processo SREP.

Le risultanze del 2023 comprovano la validità del Piano Strategico 2022-24 e l’efficacia delle relative linee guida, nonché la capacità di realizzarle concretamente, di resilienza e di adattamento al contesto economico caratterizzato da elevata volatilità ed incertezza, alimentate dal perdurare del conflitto russo-ucraino e dalle recenti tensioni sul fronte medio-orientale derivanti dal riacutizzarsi del conflitto israelo-palestinese.

La diversificazione delle fonti di ricavo, il presidio dei rischi, la strategia di gestione dei crediti deteriorati, l’attenzione all’efficienza operativa e alla gestione della progettualità, hanno permesso di ottenere anche nel 2023 un risultato economico positivo e, al contempo, di rafforzare ulteriormente i “fondamentali” del Gruppo, ponendo quindi buoni presupposti per continuare anche in futuro a creare valore per gli azionisti e, più in generale, a soddisfare le esigenze e le aspettative di tutti i portatori di interessi, ricambiando la fiducia che quotidianamente ci accordano.

In un contesto di mercato complesso, il Gruppo ha conseguito un utile netto pari a 79 milioni di euro ed un ROE del 7,8%, in sensibile crescita rispetto al 3,5% del 2022 (al netto dei ricavi e dei costi di natura straordinaria, il ROE risulterebbe pari al 4,3%).

La raccolta complessiva ammonta a 17,9 miliardi di euro, in crescita del 3,8% rispetto al 31/12/2022. La componente relativa alla raccolta diretta da clientela è pari a 10,4 miliardi e risulta sostanzialmente stabile (+0,8%) rispetto al 2022 (nel medesimo periodo la media del sistema bancario ha fatto registrare una diminuzione dell’1,5%[3]), mentre la raccolta indiretta si attesta a 7,5 miliardi di euro (con una crescita del 10,2% rispetto al 31/12/2022), di cui 4,7 miliardi sono rappresentati dalla componente del risparmio gestito e 2,8 miliardi dalla componente del risparmio amministrato che hanno fatto registrare rispettivamente un incremento del 3,7% e del 23,1% rispetto al 31/12/2022.

I crediti netti verso clientela, interamente rappresentati da impieghi economici, si attestano a 7,4 miliardi di euro, in diminuzione dell’1,7% rispetto al 31/12/2022. L’erogazione di circa 1,8 miliardi di nuovi finanziamenti ha consentito di conseguire un risultato migliore rispetto a quello registrato dal sistema bancario italiano nel medesimo periodo (-2,2%[4]).

Il margine di interesse ammonta a 271,4 milioni di euro, in aumento del 29,1% sul dato del 31 dicembre 2022.

Le rettifiche nette su crediti effettuate nel corso dell’anno ammontano a 66,4 milioni di euro (44,5 milioni al 31 dicembre 2022) e determinano un costo del credito pari allo 0,87% degli impieghi lordi verso la clientela (0,57% al 31 dicembre 2022).

Il proseguimento della strategia di progressiva riduzione degli NPLs, che procede in linea con quanto pianificato nel Piano Strategico, ha comportato perdite da cessione di crediti per 42 milioni di euro.

Il livello di copertura dei crediti deteriorati si attesta al 47,5%, in aumento rispetto al 31/12/2022 (42,9%). In particolare, i crediti in sofferenza al netto degli accantonamenti incidono sul totale dei crediti netti per lo 0,56% e presentano un livello di copertura del 65,3%.

Il margine di intermediazione netto è pari a 376,9 milioni di euro (+13,8% rispetto al 31 dicembre 2022) e comprende:

- le commissioni nette realizzate dalla banca pari a 134 milioni di euro (-3,32%);

- il risultato netto delle attività e passività finanziarie pari a 65,7 milioni di euro, in cui confluiscono sia il risultato dell’operatività in strumenti finanziari sia la valutazione delle passività finanziarie rilevate al fair value, nonché gli utili da cessione a terzi dei crediti da parte della controllata Pitagora che, al netto degli accantonamenti per prepayment, ammontano a 62 milioni di euro.

I dividendi su partecipazioni percepiti dal Gruppo assommano a 10,3 milioni di euro (valore sostanzialmente invariato rispetto al 2022) e sono in prevalenza riferiti alla partecipazione detenuta in Banca d’Italia.

I costi operativi ammontano a 273,5 milioni di euro e risultano in crescita del 2,2% rispetto al dato riferito al 2022.

Il costo del personale è pari a 140,5 milioni di euro, in calo dell’1,66% rispetto al corrispondente dato dello scorso anno che includeva gli oneri sostenuti per il ricorso al Fondo di Solidarietà; al netto di tale componente straordinaria, il valore risulta in aumento del 3,80% rispetto a quello registrato al 31 dicembre 2022.

Le rimanenti voci di costo, che includono le altre spese amministrative e le rettifiche nette di valore su attività materiali e immateriali, risultano pari a 133 milioni di euro e presentano un aumento del 6,5% rispetto al 31 dicembre 2022, in conseguenza dell’incidenza dell’inflazione e delle nuove progettualità avviate nel rispetto degli orientamenti strategici del Gruppo improntati all’efficientamento e al contempo ad investire nello sviluppo commerciale, nel capitale umano, nella modernizzazione e digitalizzazione dei servizi alla clientela e dei processi di lavoro, attraverso una serie di iniziative progettuali finalizzate a perseguire efficacemente, nel rispetto dei valori aziendali, gli obiettivi di medio-lungo termine.

Nell’esercizio si è perfezionato il trasferimento del ramo d’azienda relativa al merchant acquiring (POS) alla società BCC Pay del Gruppo Pay Holding. L’operazione ha generato un corrispettivo upfront per Banca di Asti di Euro 37 milioni, che, al netto dei costi e delle imposte, ha comportato un beneficio a conto economico pari a circa 35 milioni.

Il trasferimento, che valorizza la presenza territoriale di Banca di Asti, a cui oggi fanno riferimento oltre 9.000 esercenti per un totale di circa 11.000 POS (point of sales) che nel corso del 2022 hanno generato transazioni per un volume di circa un miliardo di Euro, è volto allo sviluppo, in ottica di innovazione digitale/fintech, dell’offerta e dei servizi alla clientela della Banca in ambito merchant acquiring.

L’operazione ha consentito la valorizzazione degli asset commerciali della Banca e liberato risorse funzionali a un ulteriore rafforzamento patrimoniale oltre la nascita di una partnership con una controparte dinamica e proiettata verso l’innovazione quale è il Gruppo Pay Holding.

Al 31 dicembre 2023 il cost/income, che corrisponde al rapporto tra costi operativi e margine lordo di intermediazione al netto dei ricavi e dei costi straordinari connessi all’operazione di trasferimento del merchant acquiring, è pari al 61,3%, in crescita di 1,7 p.p. rispetto 2022.

I Fondi Propri consolidati, comprensivi dell’apporto riconducibile all’utile di esercizio (in merito al quale la Società incaricata della revisione legale ha rilasciato la propria comfort letter) al netto dell’ipotesi di distribuzione dei dividendi, ammontano al 31 dicembre 2023 a 1.028,1 milioni di euro.

***

RISULTATI DELLA CAPOGRUPPO BANCA DI ASTI S.p.A. AL 31/12/2023

Raccolta diretta: 10,1 miliardi di euro (+1,26% su 31/12/2022)

Raccolta gestita: 4,7 miliardi di euro (+3,72% su 31/12/2022)

Raccolta globale: 17,6 miliardi di euro (+4,91% su 31/12/2022)

Crediti netti a clientela: 7,0 miliardi di euro (-0,82% su 31/12/2022), interamente rappresentati da impieghi economici

Utile netto di periodo: 85 milioni di euro (+114,21% a/a)

ROE: 8,63% (4,12% al 31/12/2022)

ROE normalizzato[5]: 5,04% (4,67% al 31/12/2022)

Cost income: 58,76% (57,45% al 31/12/2022)

NPL Ratio netto: 2,16% (2,85% al 31/12/2022)

Coverage medio deteriorati: 50,02% (44,43% al 31/12/2022)

CET 1 Ratio: 15,99% (14,49% al 31/12/2022)

Tier 1 Ratio: 17,74% (16,25% al 31/12/2022)

Total Capital Ratio: 18,61% (17,79% al 31/12/2022)

PRINCIPALI RISULTATI DELLA CONTROLLATA PITAGORA S.P.A. AL 31/12/2023

Volume di finanziamenti erogati/acquistati: 850,9 milioni di euro (+16,45% rispetto al 31/12/2022)

Utile netto: 8 milioni di euro (+99,69% rispetto al 31/12/2022)

ROE annualizzato: 9,86% (5,32% al 31/12/2022)

Cost income: 42,62% (41,42% al 31/12/2022)

CET 1 Ratio e Total Capital Ratio: 15,26% (15,90% al 31/12/2022)